2020/07/10

![]()

今回は、国による家賃支援給付金についてお話しさせていただきます。

家賃支援給付金

1.家賃支援給付金とは

新型コロナウイルス感染症拡大にともなう5月の緊急事態宣言の延長等により、売上の減少に直面する事業者の事業継続を下支えするために、地代・家賃(賃料)の負担を軽減する給付金を支給しようというものです。

2.給付対象(①②③すべてを満たす事業者)

①資本金10億円未満の中堅企業、中小企業、小規模事業者、

フリーランスを含む個人事業者

※医療法人、農業法人、NPO法人、社会福祉法人などの会社

以外の法人も幅広く対象

②5月~12月の売上高について、

・1ヶ月で前年同月比50%以上の減少 または

・連続する3ヶ月の合計で前年同期比30%以上の減少

※持続化給付金は1月~12月のなかから任意の月を選べますが、家賃給付金は5月~12月のなかから選ぶことになっています

③自らの事業のために占有する土地・建物の賃料を支払っている。

※駐車場、資材置場等として事業の用に供している土地の賃料なども対象となります。

3.給付額

法人に最大600万円、個人事業者に最大300万円を一括支給。

算定方法⇒申請時の直近1ヶ月における支払賃料(月額)に基づき算定した給付額(月額)の6倍

|

|

支払賃料(月額) |

給付額(月額) |

|

法人 |

75万円以下 |

支払賃料×2/3 |

|

75万円超 |

50万円+[支払賃料の75万円の超過分×1/3] ※ただし、100万円(月額)が上限 |

|

|

個人事業者 |

37.5万円以下 |

支払賃料×2/3 |

|

37.5万円超 |

25万円+[支払賃料の37.5万円の超過分×1/3] ※ただし、50万円(月額)が上限 |

(例)法人で申請時の直近1ヶ月における支払い賃料(月額)が30万円だった場合⇒

30万円×2/3=20万円 20万円×6=120万円が給付されることとなります。

4.申請に必要な書類(予定されているもの)

①賃貸借契約の存在を証明する書類(賃貸借契約書等)

②申請時の直近3ヶ月分の賃料支払実績を証明する書類

(銀行通帳の写し、振込明細書等)

③本人確認書類(運転免許証等)

④売上減少を証明する書類(確定申告書、売上台帳等)

※③④については、持続化給付金と同様

5.申請時期

申請開始後、売上減少月の翌月~2021年1月15日までの間に申請することとなります。なお、給付額は申請時の直近1ヶ月における支払賃料に基づき算定されます。

6.地方自治体からも家賃支援を受けている場合

地方自治体から家賃支援(例えば、福岡市の緊急事態宣言に伴う事業継続に向けた店舗への家賃支援)を受けている場合であっても、今回の国の家賃支援給付金の対象となるようですが給付額の算定に際して考慮される場合があると発表されています。

7.いつから

申請開始時については7月14日(火)より申請受付を開始する予定となっています。

2020/06/10

![]()

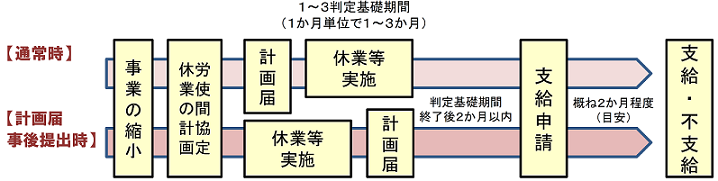

❖給付金等の税務上の取扱いについて

新型コロナウイルス感染症の影響に伴い、国や地方公共団体から事業者や住民に対して給付金、助成金、支援金(以下「給付金等」)の支給が始まりました。このような給付金等を受け取った場合には、どのような取り扱いになるのでしょうか?

今月号の事務所通信では、給付金等を受け取った場合の税務上の取扱いについて紹介します。

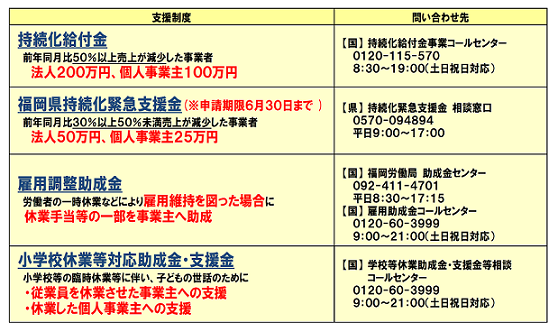

Ⅰ.国等から支給される主な給付金等

国等から支給される給付金等には、以下のようなものがあります。

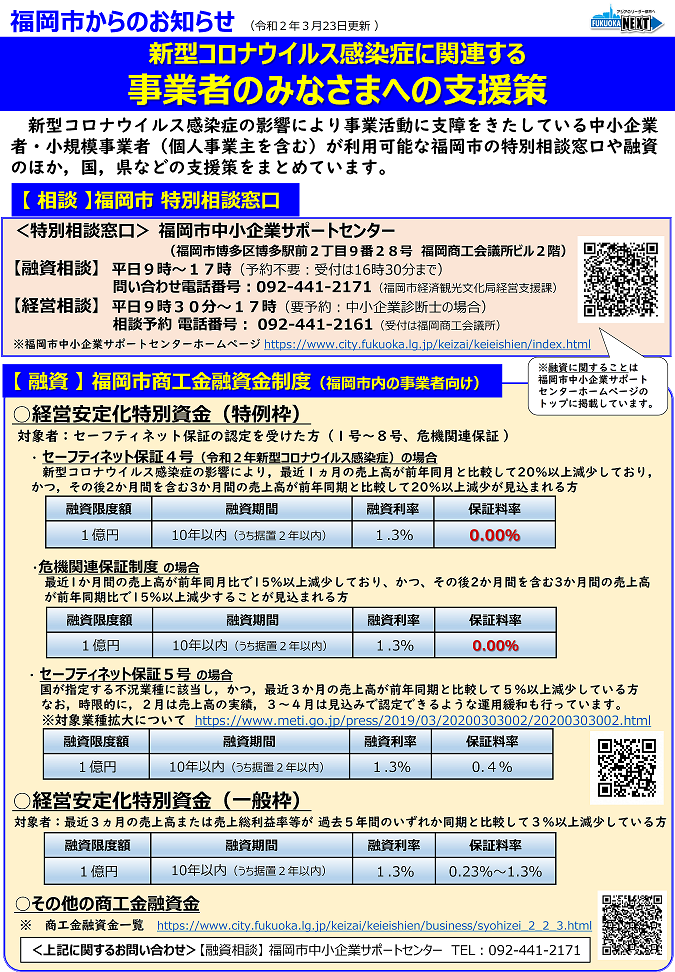

(出典:福岡市チラシ「福岡市独自の支援策のお知らせと事業者向けの主な支援制度」より抜粋)

Ⅱ.給付金等の課税関係〔個人〕

国や地方公共団体から支給された給付金等については、法令等で非課税とされるものを除き、原則として課税扱いとなります。(*法令等により非課税となるものには、「特別定額給付金」(国民一人当たり10万円支給)などがあります。)

給付金等については、個別の給付金等の事実関係によって、次のとおり課税関係が異なります。

◇非課税となる給付金等

次のような給付金等(商品券などの金銭以外の経済的利益を含みます。以下同じです。)は、非課税となります。

① 給付金等の支給の根拠となる法令等の規定により、非課税所得とされるもの

② その給付金等が、所得税法の規定により、非課税所得とされるもの

(例) 「雇用保険の失業等給付」、「特別定額給付金」、「子育て世帯への臨時特別給付金」

◇課税対象となる給付金等

上記の非課税所得とならない給付金等については、次のいずれかの所得として課税対象になります。

※ただし、課税対象となる給付金等であっても、必ずしも税負担が生じるものではありません。

例えば、給付金等の支給額を含めた1年間の収支が赤字となる場合などには、税負担は生じません。

❶ 事業所得に区分されるもの

・事業に関して支給される給付金等

(※事業者の収入が減少したことに対する補償や、支払賃金など必要経費に算入すべき支出の補てんを目的として支給するもの等)

(例) 「持続化給付金」、「雇用調整助成金」、「小学校休業等対応助成金・支援金」

❷ 一時所得に区分されるもの

・事業に関連しないもので、一時に支給される給付金等

(例) 「すまい給付金」、「地域振興券」

❸ 雑所得に区分されるもの

・上記❶・❷に該当しない給付金等

◇収入の計上時期

収入の計上時期は、給付金等が支給された事業年度、又は支給通知書が手元に届いた事業年度です。

Ⅲ.給付金等の課税関係〔法人〕

法人税法では、原則として、補助金や助成金などの収入は課税対象になります。

法人が給付金等を受け取る場合、益金として取り扱い、支給額は雑収入として計上します。

益金の計上時期は給付の原因となった休業等の事実があった日の属する事業年度です。計上金額は支給決定額になります。

*注意:休業等の事実があった日の属する事業年度と支給日の属する事業年度が異なる場合には、

見積額を「休業等の事実があった日の属する事業年度」に計上します。(法人税基本通達2-1-42)

Ⅳ.支給額の消費税の取り扱い

給付金等の受け取りには(対価性がないため)消費税は課税されず、「不課税」として処理します。

Ⅴ.会計処理(仕訳)

支給決定額が振り込まれた場合には、その支給額を収入として計上します。休業等にかかった費用と相殺して計上するのではなく、支給額を総額で仕訳を行います。

2020/05/16

![]()

中小企業200万円・個人事業者100万円の持続化給付金

新型コロナウイルスの蔓延により、様々な企業や個人事業者の方たちが大きな影響を受けていますが、そのような企業や個人事業者を支援するために政府が打ち出したのが持続化給付金です。今回はこの持続化給付金についてお話しさせていただきます。

1.持続化給付金とは

新型コロナウイルス感染症拡大により、特に大きな影響を受ける中小企業と個人事業者に対して、事業の継続を下支えし、再起の糧としていただくための給付金で、弁済義務等はないものです。なお一度給付を受けた法人・個人は、再度給付請求を行うことはできません。

2.給付対象の主な要件

1.新型コロナウイルス感染症の影響により、ひと月の売上が前年同月比で50%以上減少している事業者。

※対象となる月は2020年1月~12月のうちから、2019年の同月比で50%減少した月を事業者が自由に選択できます。

2.2019年以前から事業による事業収入(売上)を得ており、今後も事業を継続する意思がある事業者。法人の場合は、資本金の額又は出資の総額が10億円未満、又は、上記の定めがない場合、常時使用する従業員の数が2,000人以下である事業者。

※商工業に限らず、要件を満たす幅広い業種が対象となります。

3.給付額

中小企業が最大200万円、個人事業者が最大100万円です。

上記金額はあくまで最大の金額で、基本的には減少した売上金額分の支給を受けられます。

減少した売上金額分の計算方法

前年の総売上(事業収入)-(前年同月比50%月の売上×12ヶ月)

※上記式は法人と青色の個人事業者の場合です。

※給付時期としては申請から2週間程度となっています。

支給額の一例(ここでは法人の場合を例としています)

|

売上 |

1月 |

2月 |

3月 |

4月 |

5月 |

|

2019年 |

500,000 |

400,000 |

600,000 |

500,000 |

400,000 |

|

2020年 |

400,000 |

200,000 |

300,000 |

260,000 |

|

|

前年同月比 |

80% |

50% |

50% |

52% |

|

※2019年の総売上が540万円と仮定

①この例では、前年比50%以上減少したのは2月と3月となります

②この例で、一番多く受給するには3月ではなく、前年同月比50%以下で一番売上が低い2月を選択します。

③540万円-(20万円×12ヶ月)=300万円>200万円 よって200万円

※仮に3月を選んだ場合は540万円-(30万円×12ヶ月)=180万円となります

4.申請に必要な書類

①2019年(法人は前事業年度)確定申告書類

②売上減少となった月の売上台帳の写し

③通帳の写し

④(個人事業者の場合)身分証明書

5.申請手順

①持続化給付金ホームページへアクセス

②申請ボタンを押して、メールアドレスなどを入力

③入力したメールアドレスに、メールが届いていることを確認して本登録へ

④ID・パスワードを入力するとマイページが作成されます。

⑤必要書類を添付

6.福岡県持続化緊急支援金

福岡県が行っているもので、対象期間のうちひと月の売上が前年同月比30%以上50%未満減少した月がある場合に申請できますが、前年同月比50%以上減少した月がひと月もないことや、上記でお話ししました国の持続化給付金を申請していないことが要件となります。給付額(上限)は法人50万円、個人事業者25万円となっています。

2020/04/10

![]()

❖新型コロナウィルス感染症対策の支援制度について

現在、猛威を振るっている新型コロナウイルスですが、国や政府系金融機関は新型コロナウイルスで影響を受けている事業者に対して、各種支援制度を講じています。

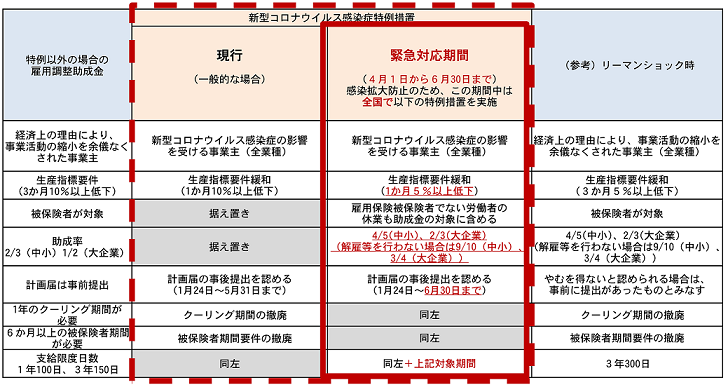

今月号の事務所通信では、この支援制度のうち「雇用調整助成金」の特例について紹介します。

●「雇用調整助成金」の特例について

「雇用調整助成金」とは、経済上の理由により事業活動の縮小を余儀なくされた事業主が、労働者に対して一時的に休業、教育訓練又は出向を行い、労働者の雇用の維持を図った場合に、休業手当、賃金等の一部を助成する制度です。

今回、この「雇用調整助成金」につき、新型コロナウイルス感染症の影響を踏まえ「特例措置」が講じられています。

❶特例の対象となる事業主

新型コロナウイルス感染症の影響を受ける事業主

※日本人観光客の減少の影響を受ける観光関連産業や、部品の調達・供給等の停滞の影響を受ける製造業なども幅広く

特例措置の対象となります。

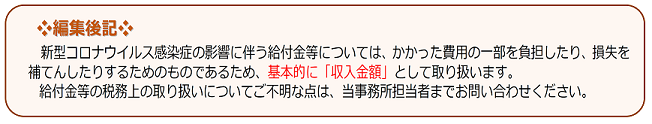

❷助成内容(通常時)

(出典:厚生労働省パンフレット「新型コロナウイルス感染症の影響を踏まえ雇用調整助成金の特例を追加実施します」)

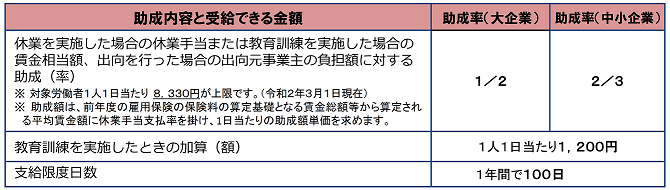

❸受給手続き

◇ 事業主が指定した1年間の対象期間について、実際に休業を行う判定基礎期間(※)ごとに計画届を提出する

ことが必要です。

(※計画や支給申請の単位となる期間で、賃金締め切り期間と同じです。)

◇ 事後提出する休業等については、1度にまとめて提出してください。

◇ 事後提出しない休業等については、初回の計画届を、雇用調整を開始する日の2週間前をめどに、2回目以降

については、雇用調整を開始する日の前日までに提出してください。

(最大で3判定基礎期間分の手続きを同時に行うことができます。)

◇ 事後提出しない休業等の場合の支給申請期間は判定基礎期間終了後、2か月以内です。

❹支給までの流れ

(出典:厚生労働省パンフレット「新型コロナウイルス感染症の影響を踏まえ雇用調整助成金の特例を追加実施します」)

❺初回の計画届時に必要な書類(休業の場合)※教育訓練、出向の場合は労働局にご確認ください。

1) 休業等実施計画届:休業予定日、規模等を記載。

2) 事業活動の状況に関する申出書(新型コロナウイルス感染症関係用):事業縮小の状況を記載。

3)【添付】労使協定書:労使協定書、労働者代表確認書類

4)【添付】事務所の状況に関する書類:生産指標(売上高等)の分かる書類、所定労働日等の分かる書類 等

❻現行の特例措置と特例措置の拡大(※予定)

(出典:厚生労働省「新型コロナウイルス感染症に係る雇用調整助成金の特例措置の拡大」)

(出典:厚生労働省「新型コロナウイルス感染症に係る雇用調整助成金の特例措置の拡大」)

※令和2年4月1日からの「特例措置の拡大」については、厚生労働省が政府としての方針を先行して表明したものです。

正式な内容については、後日、厚生労働省HP内の雇用調整助成金のページにて発表されるとのことです。

************************************************************************************

※福岡市の支援内容をまとめたチラシです(令和2年3月23日更新)。ご活用ください。

2020/03/10

![]()

令和2年分からの年末調整に影響する税制改正

平成30年度税制改正大綱により2020年1月から源泉所得税の改正が行われており、これにより2020年度の年末調整において、一部手続きに影響がでることとなりました。確定申告の時期に年末調整の話は早いような気もしますが、説明させていただきます。

1.給与所得控除の引き下げ

給与所得控除の額が、2020年度より一律10万円引き下げられることになりました。

また、控除の要件である「給与等の収入金額」の上限が「年収1,000万円」から「年収850万円」となります。同時に給与所得控除の上限も220万円から195万円と変更されるため、年収850万円を超えると10万円以上の引き下げとなります。

|

給与等の収入金額(年収) |

給与所得控除額 |

|

|

2017年度~2019年度分まで |

2020年度分以降 |

|

|

162.5万円以下 |

65万円 |

55万円 |

|

162.5万円超180万円以下 |

収入金額×40% |

収入金額×40%-10万円 |

|

180万円超360万円以下 |

収入金額×30%+18万円 |

収入金額×30%+8万円 |

|

360万円超660万円以下 |

収入金額×20%+54万円 |

収入金額×20%+44万円 |

|

660万円超850万円以下 |

収入金額×10%+120万円 |

収入金額×10%+110万円 |

|

850万円超1000万円以下 |

195万円(上限) |

|

|

1000万円超 |

220万円(上限) |

|

2.基礎控除の引き上げ

これまでは基礎控除に対して適用要件がなく、一律38万円が控除されていました。しかし今回の改正に伴い、下表のように基礎控除にも適用要件が設定された上で、基礎控除の額が最大48万円に引き上げられることになりました。これに伴い住民税の基礎控除の額にも変更が生じることとなります。

|

合計所得金額 |

基礎控除の額 |

|

|

2019年度分 |

2020年度以降分 |

|

|

2,400万円以下 |

38万円(33万円) |

48万円(43万円) |

|

2,400万円超2,450万円以下 |

32万円(29万円) |

|

|

2,450万円超2,500万円以下 |

16万円(15万円) |

|

|

2,500万円超 |

― |

|

※()内は、住民税の計算で使用される基礎控除の額

3.所得税額調整控除

所得税額調整控除とは、税制改正で年収850万円を超えると所得税が増税になることを受け、介護や子育て世代の負担が増えないように新設されたものです。

制度内容としては、給与等の収入金額が850万円を超える人で、次のいずれかに該当する場合には、給与等の収入金額(給与等の収入金額が1,000万円を超える場合には1,000万円)から850万円を控除した金額の10%に相当する金額をその年分の給与所得の金額から控除するというものです。

①特別障害者に該当するもの

②年齢23歳未満の扶養親族を有するもの

③特別障害者である同一生計配偶者又は扶養親族を有するもの

4.まとめ

今回の税制改正では、給与所得控除額の引き下げと基礎控除額の引き上げによる影響は給与等の収入金額(年収)が850万円以下の人であれば、給与所得控除額と基礎控除額の増減がプラスマイナス0になるので所得税に影響しませんが、給与等の収入金額(年収)が850万円超の人になると実質的に増税になります。